खुली अर्थव्यवस्था : समष्टि अर्थशास्त्र

खुली अर्थव्यवस्था (Open Economy) : खुली अर्थव्यवस्था वह है जो अन्य देशों के साथ वस्तुओं और सेवाओं में व्यापार करती है और वित्तीय परिसंपत्तियों में भी। उदाहरणार्थ, भारतीय चारों ओर विश्व में उत्पादित वस्तुओं का उपभोग कर सकते हैं और भारत से कुछ वस्तुओं का अन्य देशों को निर्यात किया जाता है।

अदायगी -संतुलन (The Balance of Payments) : अदायगी संतुलन (BOP) किसी एक देश के निवासियों और शेष विश्व के बीच एक निश्चित समयावधि में वस्तुओं, सेवाओं और परिसंपत्तियों के लेन – देन का विवरण है। अदायगी संतुलन के दो मुख्य खाते होते हैं- चालू खाता (Current Account) और पूँजी खाता (Capital Account)।

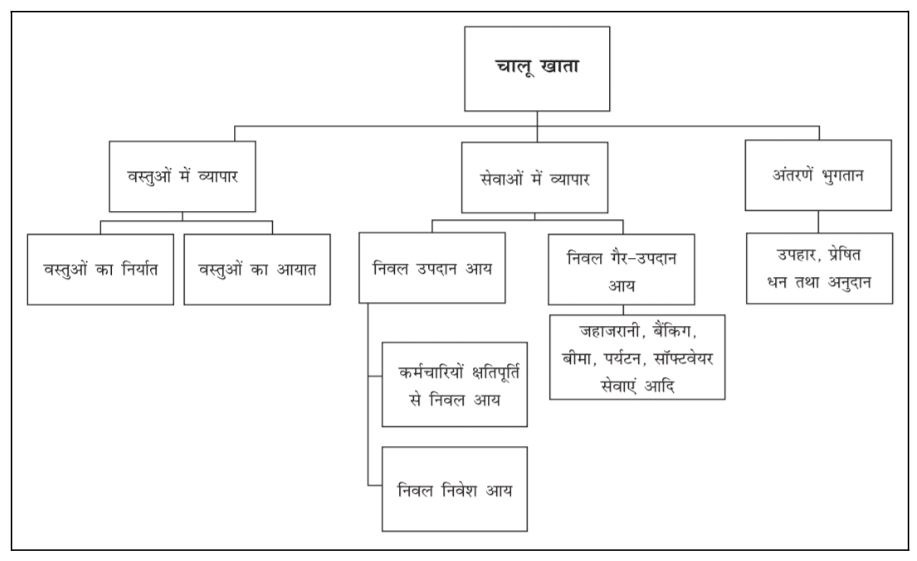

चालू खाता (Current Account) : चालू खाता वस्तुओं और सेवाओं के व्यापार में अंतरण अदायगियों का विवरण है।

चालू खाते के घटक (Components of Current Account) :

1. वस्तुओं के व्यापार (Trade in Goods) में वस्तुओं के निर्यातों तथा आयातों (Exports and Imports of Goods) को शामिल किया जाता है।

2. सेवाओं के व्यापार (Trade in Services) में उपदान आय तथा गैर उपदान आय लेनदेन (Factor and Non Factor Income Transactions) को शामिल किया जाता है।

3. अंतरण भुगतान (Transfer Payments) ऐसी प्रभातिया हैं जो किसी देश के निवासियों को निशुल्क प्राप्त होती है और बदले में कोई वस्तुएँ अथवा सेवाएँ नहीं देनी पड़ती। इनमें उपहार (Gifts), प्रेषित जन (Remittances) और अनुदान (Grants) शामिल है। यह सरकार अथवा विदेशों में रहने वाले निजी व्यक्तियों द्वारा दिये जा सकते हैं।

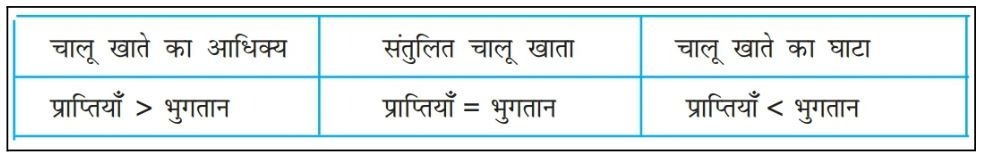

चालू खाते में संतुलन (Balance on Current Account) : चालू खाता तब संतुलन में होता है जब चालू खाते में प्राप्तियाँ चालू खाते के भुगतानों के बराबर होती है।

चालू खाते के संतुलन के दो धारक होते हैं:-

1. व्यापार का संतुलन (Balance of Trade) : BOT को संतुलित कहा जाता है जब वस्तुओं के निर्यात वस्तुओं के आयात के बराबर होते हैं। BOT में आधिक्य अथवा व्यापार आधिक्य तभी होता है जब कोई देश आयातों की अपेक्षा वस्तुओं का निर्यात अधिक करता है। घाटे का BOT तब होगा जब कोई देश निर्यातों की अपेक्षा वस्तुओं का अधिक आयात करता है।

2. अदृश्य मदों का संतुलन (Balance of Invisible Items) : निवल अदृश्य (Net Invisibles) मदें एक देश के एक निश्चित अवधि में अदृश्य मदों के निर्यातों एवं आयातों के मूल्यों का अंतर होती हैं। अदृश्य मदों में विभिन्न देशों के बीच होने वाली सेवाओं, हस्तांतरणों तथा आम प्रवाह शामिल होते हैं। सेवाओं के व्यापार में उपदान तथा गैर-उपदान आय दोनों शामिल किया जाता है। उपदान आय में उत्पादन के साधनों (जैसे व्यय, भूमि तथा पूँजी) से प्राप्त निवल अंतर्राष्ट्रीय आय को शामिल किया जाता है। सेवा-उत्पादों जैसे जहाज़रानी, बैंकिंग, पर्यटन, सॉफ्टवेयर सेवाएँ आदि से प्राप्त निवल बिक्री को गैर-उपदान आय कहते हैं।

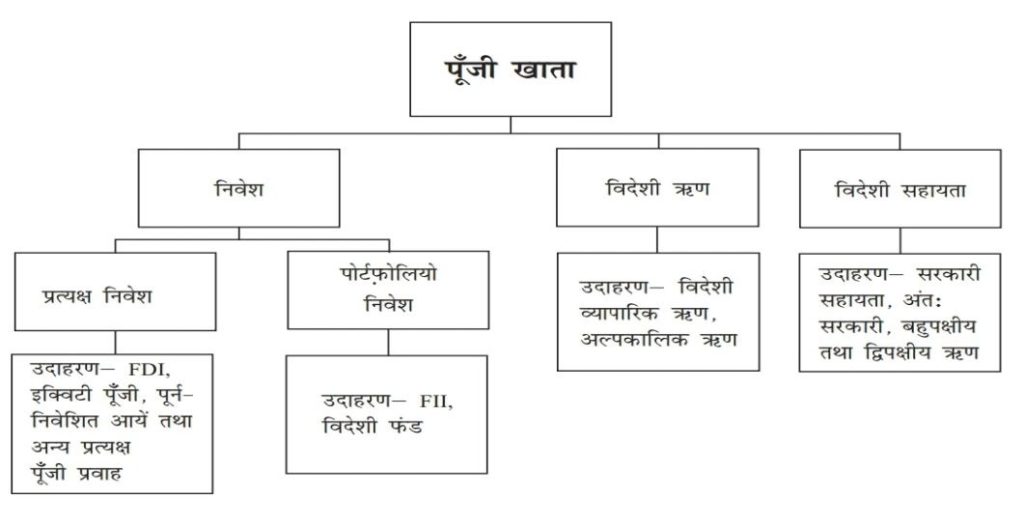

पूँजी खाता (Capital Account) : पूँजी खाता परिसंपत्तियों के समस्त अंतर्राष्ट्रीय लेनदेनों को दर्ज करता है। परिसम्पत्ति धन को रखने का कोई भी रूप होता है जैसे, मुद्रा, स्टॉक, बंध पत्र, सरकारी ऋण आदि। परिसम्पत्तियों की खरीद पूँजी-खाते में डेबिट की जाती है। परिसंपत्ति की बिक्री पूँजी खाते में क्रेडिट की जाती है।

पूँजी खाते के घटक (Components of Capital Account) :

पूँजी खाता संतुलन (Balance on Capital Account) : पूँजी खाता संतुलन में होता है जब पूँजी अंर्तप्रवाह (जैसे विदेशों से ऋण प्राप्ति, विदेशी कंपनियों में शेयरों की बिक्री) पूँजी बाह्य प्रवाहों (जैसे ऋणों का भुगतान, विदेशों में कम्पनियों के शेयरों या परिसंपत्तियों का खरीदना) के बराबर होते हैं। पूँजी खाते में आधिक्य तब होता है जब पूँजी अंतर्प्रवाह पूँजी बाह्य प्रवाहों से अधिक होते हैं तथा पूँजी खाते में घाटा तब होता है जब पूँजी अंरतवाह पूँजी बाह्य प्रवाहों से कम होते हैं।

अदायगी संतुलन आधिक्य और घाटा (Balance of Payments Surplus and Deficit) : कोई देश जिसके चालू खाते में घाटा है (जो शेष विश्व को बिक्री से प्राप्त धन से अधिक धन व्यय करता है) उसे अपनी परिसम्पत्तियों को बेचकर या विदेशों से ऋण लेकर उस कमी को पूरा करना होता है। इस प्रकार किसी भी चालू खाता घाटे को निवल पूँजी खाता अधिक्य (Capital Account Surplus) अर्थात् निवल पूँजी प्रवाह (Net Capital Inflows) से वित्तपोषित करना होता है।

चालू खाता + पूंजी खाता = 0

वैकल्पिक रूप में एक देश अपने घाटे को संतुलित करने के लिये अपने विदेशी विनिमय कोषों (Foreign Exchange Reserve) का उपयोग कर सकता है।

a) जब घाटा होता है तो रिजर्व बैंक विदेशी विनिमय बेचता है। इसे अधिकारिक कोष विक्रय (Official Reserve Sale) कहा जाता है।

b) अधिकारिक कोषों (Official Reserve) में कमी को कुल अदायगी संतुलन घाटा कहते हैं।

c) अधिकारिक कोषों (Official Reserve) में वृद्धि को कुल अदायगी संतुलन अधिगम कहते हैं।

स्वायत्त और समायोजित लेनदेन (Autonomous and Accommodating Transactions) :

a) स्वायत्त लेनदेन (Autonomous Transactions) : अंतर्राष्ट्रीय आर्थिक लेनदेनों को तब स्वायत्त कहा जाता है जब लेनदेन अदायगी संतुलन में विषमता को पूरा करने के अलावा किसी और कारणवश किये जाते हैं अर्थात जब वे BOP की दशा से स्वतंत्र होते हैं। इन मदों को अदायगी संतुलन में ‘रेखा के ऊपर की मदें’ कहते है।

b) समायोजित लेनदेन (Accommodating Transactions) : समायोजित लेनदेनों (रेखाओं के नीचे की मदों) का निर्धारण अदायगी संतुलन की विषमता द्वारा होता है अर्थात जब अदायगी संतुलन में घाटा हो अथवा अधिक्य हो। ये स्वायत्त लेनदेनों के निवल परिणामों द्वारा निर्धारित होते हैं क्योंकि अधिकारिक कोष लेनदेन BOP की विषमता को दूर करने के लिये किये जाते हैं उन्हें अदायगी संतुलन में समायोजित मदों के रूप में देखा जाता है।

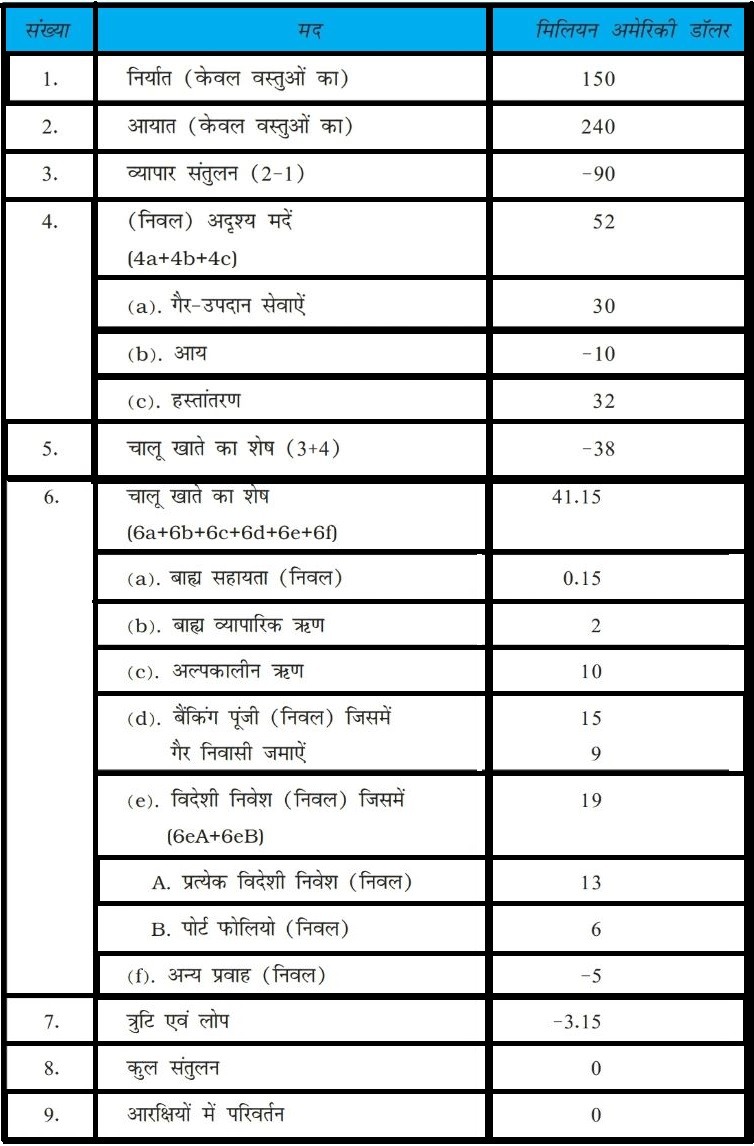

c) त्रुटि और लोप (Errors and Omissions ): सभी अंतर्राष्ट्रीय लेनदेनों को सही प्रकार से रिकार्ड करना कठिन है। अतः हमारे पास BOP का एक तीसरा अवयव (चालू और पूँजी खातों के अतिरिक्त) जिसे त्रुटि और लोप का प्रतिबिंबित मानते हैं।

भारत का अदायगी संतुलन

विदेशी विनिमय बाजार (Foreign Exchange Market) : वह बाजार जिसमें राष्ट्रीय मुद्राओं का एक-दूसरे से व्यापार होता है उसे विदेशी विनिमय बाजार कहते हैं। इस बाजार के मुख्य प्रतिभागी व्यावसायिक बैंक, विदेशी विनिमय दलाल एवं अन्य अधिकाशत डीलर और मुद्रा प्राधिकारी होते हैं।

विदेशी विनिमय दर (Foreign Exchange Rate) : विदेशी विनिमय दर एक मुद्रा की दूसरी मुद्रा में कीमत है। यह विभिन्न देशों की मुद्राओं के बीच कड़ी है और अंतर्राष्ट्रीय लागतों और कीमतों की तुलना करने में सहायक है। उदाहरण के लिए यदि हमें एक डॉलर के लिये रुपये 50 देने पड़ते हैं तो विनिमय की दर रुपये 50 प्रति डॉलर होगी।

विदेशी विनिमय की माँग (Demand for Foreign Exchange) : लोग विदेशी मुद्रा की माँग करते हैं क्योंकि

i. वे अन्य देशों से वस्तुएँ और सेवाएँ खरीदना चाहते हैं;

ii. वे विदेशों को उपहार भेजना चाहते हैं और;

iii. वे किसी देश की वित्तीय परिसंपत्तियों को खरीदना चाहते हैं।

विनिमय दर में वृद्धि से (रुपयों के रूप में) आयातों की माँग में कमी होती है और फलस्वरूप विदेशी विनिमय की माँग भी कम हो जायेगी यदि अन्य बातें समान रहें।

विदेशी विनिमय की पूर्ति (Supply of Foreign Exchange) : किसी स्वदेश में विदेशी मुद्रा का प्रवाह निम्न कारणवश होता है-

i. एक देश के निर्यातों से;

ii. विदेशियों द्वारा घरेलू वस्तुओं और सेवाओं की खरीद में वृद्धि से ;

iii. विदेशी उपहार भेजते हैं तथा

iv. विदेशियों द्वारा स्वदेश की परिसंपत्तियाँ खरीदी जाती हैं। विदेशी विनिमय की कीमत में वृद्धि विदेशियों की लागतों (USD के रूप में) को कम कर देती है| अन्य बातें समान रहने पर इससे भारत के निर्यात बढ़ जाते हैं और इसलिए विदेशी विनिमय की पूर्ति बढ़ सकती है।

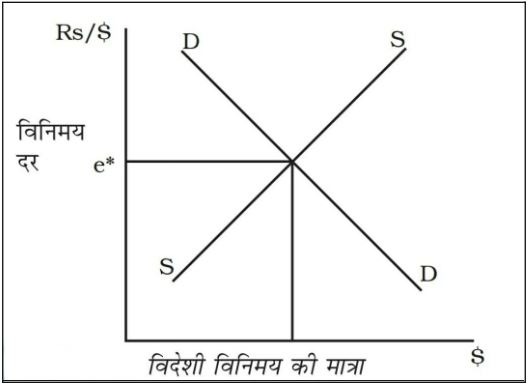

विनिमय दर का निर्धारण (Determination of Foreign Exchange Rate) :

i. तिरती विनिमय दर (Flexible Exchange Rate)

ii. स्थिर विनिमय दरें (Fixed Exchange Rate)

तिरती विनिमय दर (Flexible Exchange Rate) :

i. यह विनिमय दर बाजार माँग और पूर्ति की शक्तियों द्वारा निर्धारित होती है।

ii. विनिमय दर वहाँ निर्धारित होती है जहाँ माँग वक्र पूर्ति वक्र को काटती है।

iii. पूर्णतया तिरती प्रणाली में केंद्रीय बैंक विदेशी विनिमय बाजार में हस्तक्षेप नहीं करती।

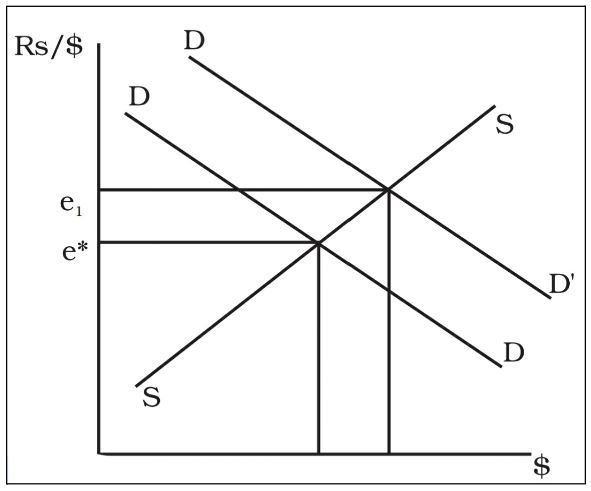

विदेशी मुद्रा बाज़ार में आयात की माँग में वृद्धि के प्रभाव :

i. मान लीजिये कि विदेशी वस्तुओं और सेवाओं की माँग बढ़ जाती है तो माँग वक्र मूल माँग वक्र के सीधी ओर ऊपर की तरफ शिफ्ट कर जाता है।

ii. विदेशी वस्तुओं और सेवाओं की माँग में वृद्धि विनिमय की दर में बदलाव लाती है। प्रारंभिक विनिमय दर e = 50 जिसका अर्थ है कि हमें एक डॉलर के लिये ₹50 रुपये देने होंगे।

iii. नये संतुलन दर विनिमय दर e=70 रुपये हो जाती है जिसका अर्थ है कि हमें अब डॉलर के लिये और अधिक रुपये देने होंगे (अर्थात् 70 रुपये) | इससे यह इंगित होता है कि डॉलर के संदर्भ में रुपये का मूल्य गिर गया है और रुपये के संदर्भ में डॉलर का मूल्य बढ़ गया है।

a) विनिमय दर में वृद्धि का तात्पर्य है कि विदेशी मुद्रा डॉलर की कीमत घरेलू मुद्रा (रुपयों) के रूप में बढ़ गई है। इसे घरेलू मुद्रा (रुपयों) का विदेशी मुद्रा (डॉलर) के रूप में ह्रास (Depreciation) कहते हैं।

b) तिरती विनिमय दर व्यवस्था के अंर्तगत जब घरेलू मुद्रा (रुपयों) की कीमत विदेशी मुद्रा (डॉलरों) के रूप में बढ़ जाती है तो इसे घरेलू मुद्रा (रुपयों) की विदेशी मुद्रा (डॉलरों) के रुप में मूल्य वृद्धि (Appreciation) कहते हैं।

सट्टेबाज़ी (Speculation) : किसी भी देश की मुद्रा एक प्रकार की परिसंपत्ति है। यदि भारतीयों को यह विश्वास हो कि ब्रिटिश पौंड के मूल्य में रुपए की अपेक्षा वृद्धि होने की संभावना है तो वे पौंड को अपने पास रखना चाहेंगे तथा इससे पौंड की माँग बढ़ेगी।

उदाहरण के लिए, यदि चालू विनिमय दर 80 रुपये प्रति पौंड है और निवेशकर्ताओं को यह विश्वास है कि माह के अंत तक पौंड के मूल्य में वृद्धि होने की संभावना है तथा यह 85 रु० प्रति पौंड तक हो सकता है तो निवेशकर्ता यह सोचेंगे कि यदि वह 80,000 रुपये विक्रेता को देकर 1000 पौंड खरीदेगा तो माह के अंत में वह उसे 85 000 रु० में बेचकर 5,000 रु० का लाभ अर्जित कर लेगा। इस परिकल्पना से पौंड की माँग बढ़ेगी।

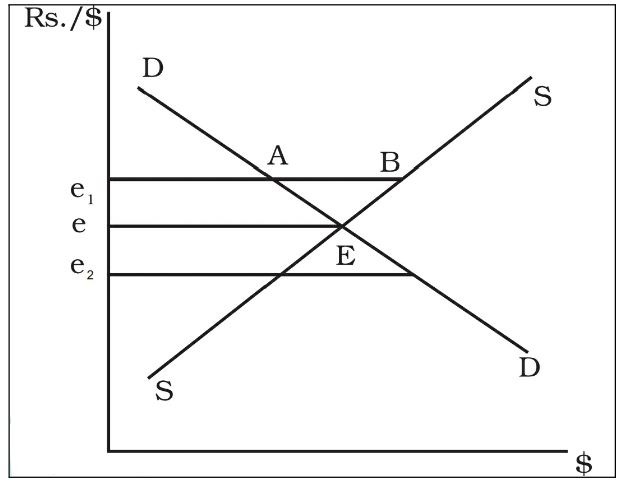

स्थिर विनिमय दरें (Fixed Exchange Rate) :

i. इस विनिमय दर प्रणाली में सरकार विनिमय दर का एक स्तर विशेष दर पर निर्धारित कर देती है।

ii. उपरोक्त चित्र में बाजार द्वारा निर्धारित विनिमय दर ‘e’ है।

iii. मान लीजिये कि भारत सरकार किसी कारणवश निर्यातों को बढ़ाना चाहती है| इसके लिये इसे विदेशियों के लिये रुपये को सस्ता करना होगा। वह ऐसा विनिमय दर रुपये 50 प्रति डॉलर की वर्तमान दर से ऊंची विनिमय दर (जैसे रुपये 70 प्रति डॉलर) तय करके कर सकती है।

iv. इस विनिमय दर पर डॉलरों की पूर्ति इनकी माँग से अधिक हो जायेगी। इस अतिरिक्त पूर्ति को रिजर्व बैंक डॉलरों को रुपयों के बदले बेचकर बाजार में हस्तक्षेप करती है। इस प्रकार हस्तक्षेप द्वारा सरकार अर्थव्यवस्था में किसी भी विनिमय दर को बनाये रख सकती है।

v. दूसरी तरफ यदि सरकार ऐसे स्तर पर विनिमय दर को निर्धारित करती है जैसे e2 विदेशी विनिमय बाज़ार में डॉलर की अधिक माँग होगी। डॉलरों की इस अधिक माँग को पूरा करने के लिये, सरकार को डॉलरों की पहले से ही एकत्रित स्टॉक से डॉलर निकालने पड़ेगें। यदि यह ऐसा करने में असफल रहती है तो डॉलरों के लिये काला बाज़ार पैदा हो जायेगा।

vi. स्थिर विनिमय दर प्रणाली के अंर्तगत जब किसी सरकारी कार्यवाही द्वारा विनिमय दर बढ़ती है (इस प्रकार घरेलू मुद्रा को सस्ता करो) तो इसे अवमूल्यन (Devaluation) कहते हैं।

vii. मुद्रा का पुर्नमूल्यन (Revaluation) होता है जब स्थिर विनिमय दर प्रणाली के अंतर्गत सरकार विनिमय दर का घटा देती है।

प्रबंधित तिरती (Managed Floating Rate):

i. किसी औपचारिक अंतर्राष्ट्रीय समझौते के बिना विश्व में उत्तम विनिमय प्रणाली का उदय हुआ, जिसे उत्तम रूप में प्रबंधित तिरती विनिमय दर प्रणाली कहा जा सकता है।

ii. यह नम्य विनिमय दर प्रणाली (तरितभाग) और स्थिर दर प्रणाली (प्रबंधित भाग) का मिश्रण है|

iii. त्रुटिबहुल तिरती नाम की इस प्रणाली में केंद्रीय बैंक विनिमय दर को उदार बनाने के लिए जब कभी ऐसे कार्य को समुचित समझता है, तब विदेशी मुद्रा का क्रय-विक्रय करके हस्तक्षेप करता है। अतः अधिकृत सुरक्षित संव्यवहार शून्य के समान नहीं होता है।

Leave a Reply